国税庁のタックスアンサーを、ご紹介いたします。

[令和6年4月1日現在法令等]

概要

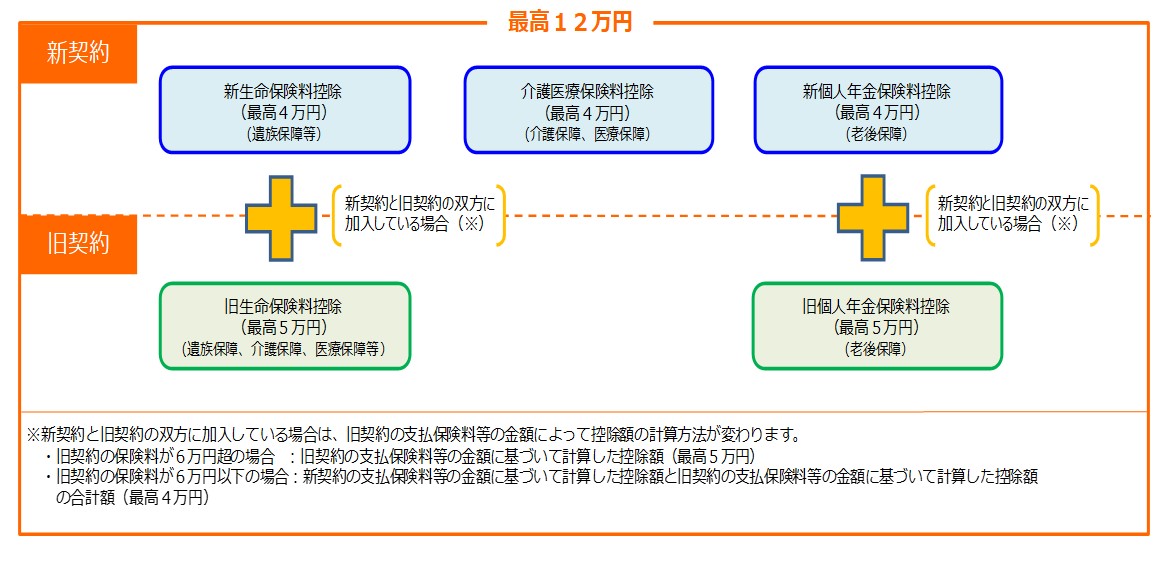

納税者が生命保険料、介護医療保険料および個人年金保険料を支払った場合には、一定の金額の所得控除を受けることができます。これを生命保険料控除といいます。

※ 個人年金保険料については、コード1141「生命保険料控除の対象となる保険契約等」を参照してください。

平成24年1月1日以後に締結した保険契約等に係る保険料と平成23年12月31日以前に締結した保険契約等に係る保険料では、生命保険料控除の取扱いが異なります。

なお、保険期間が5年未満の生命保険などの中には、控除の対象とならないものもありますのでご注意ください。

生命保険料控除の金額

以下の計算により算出した各控除額の合計額が生命保険料控除額となります。

なお、この合計額が120,000円を超える場合には、生命保険料控除額は120,000円となります。

新契約(平成24年1月1日以後に締結した保険契約等)に基づく場合の控除額

新契約に基づく新生命保険料、介護医療保険料、新個人年金保険料の控除額は、それぞれ次の表の計算式に当てはめて計算した金額です。

| 年間の支払保険料等 | 控除額 |

|---|---|

| 20,000円以下 | 支払保険料等の全額 |

| 20,000円超 40,000円以下 | 支払保険料等×1/2+10,000円 |

| 40,000円超 80,000円以下 | 支払保険料等×1/4+20,000円 |

| 80,000円超 | 一律40,000円 |

(注1)支払保険料等とは、その年に支払った金額から、その年に受けた剰余金や割戻金を差し引いた残りの金額をいいます。

(注2)新契約については、主契約または特約の保障内容に応じ、その保険契約等に係る支払保険料等が各保険料控除に適用されます。

(注3)異なる複数の保障内容が一の契約で締結されている保険契約等は、その保険契約等の主たる保障内容に応じて保険料控除を適用します。

(注4)その年に受けた剰余金や割戻金がある場合には、主契約と特約のそれぞれの支払保険料等の金額の比に応じて剰余金の分配等の金額を按分し、それぞれの保険料等の金額から差し引きます。

旧契約(平成23年12月31日以前に締結した保険契約等)に基づく場合の控除額

旧契約に基づく旧生命保険料と旧個人年金保険料の控除額は、それぞれ次の表の計算式に当てはめて計算した金額です。

| 年間の支払保険料等 | 控除額 |

|---|---|

| 25,000円以下 | 支払保険料等の全額 |

| 25,000円超 50,000円以下 | 支払保険料等×1/2+12,500円 |

| 50,000円超 100,000円以下 | 支払保険料等×1/4+25,000円 |

| 100,000円超 | 一律50,000円 |

(注1)旧契約に基づく「いわゆる第三分野とされる保険(医療保険や介護保険)の保険料」も、旧生命保険料となります。

(注2)支払保険料等とは、その年に支払った金額から、その年に受けた剰余金や割戻金を差し引いた残りの金額をいいます。

新契約と旧契約の双方に加入している場合の控除額

1. 一般の生命保険料控除の控除額

・旧生命保険料控除の年間支払保険料等の金額が60,000円を超える場合

旧生命保険料控除の年間支払保険料等の金額について 上記の「旧契約(平成23年12月31日以前に締結した保険契約等)に基づく場合の控除額」で計算した金額(最高50,000円)

・旧生命保険料控除の年間支払保険料等の金額が60,000円以下の場合

新生命保険料控除の年間支払保険料等の金額について、上記の「新契約(平成24年1月1日以後に締結した保険契約等)に基づく場合の控除額」で計算した金額と旧生命保険料控除の年間支払保険料等の金額について、「旧契約(平成23年12月31日以前に締結した保険契約等)に基づく場合の控除額」で計算した金額の合計額(最高40,000円)

2. 個人年金保険料控除の控除額

・旧個人年金保険料控除の年間支払保険料等の金額が60,000円を超える場合

旧個人年金保険料控除の年間支払保険料等の金額について(2)で計算した金額(最高50,000円)

・旧個人年金保険料控除の年間支払保険料等の金額が60,000円以下の場合

新個人年金保険料控除の年間支払保険料等の金額について、上記の「新契約(平成24年1月1日以後に締結した保険契約等)に基づく場合の控除額」で計算した金額と旧個人年金保険料控除の年間支払保険料等の金額について、「旧契約(平成23年12月31日以前に締結した保険契約等)に基づく場合の控除額」で計算した金額の合計額(最高40,000円)。

対象者または対象物

生命保険料、介護医療保険料または個人年金保険料を支払った方

手続き

申告等の方法

生命保険料控除を受ける場合には、確定申告書の生命保険料控除の欄に記入するほか、支払金額や控除を受けられることを証明する書類または、電磁的記録印刷書面(電子証明書等に記録された情報の内容と、その内容が記録された二次元コードが付された出力書面をいいます。)を確定申告書に添付するかまたは確定申告書を提出する際に提示してください。ただし、平成23年12月31日以前に締結した保険契約(旧契約)等で年間保険料が9,000円以下のものと年末調整の際に控除を受けたものは、その必要がありません。

申告先等

所轄税務署または勤務先

根拠法令等

所法76、120、所令262、平成29年国税庁告示10号

<国税庁のタックスアンサーより>

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1140.htm